(报告出品方/作者:山西证券,杨晶晶)

1.消费群体基数庞大,渗透率、人均消费量仍有较大提升空间

1.1 2018 年至今,婴儿卫生用品市场进入平缓增长阶段

2012~2018 年,我国婴儿卫生用品消费量和市场规模保持快速增长;2018~2020 年,由于我国人口出生 率逐年走低,叠加新冠肺炎疫情影响,婴儿卫生用品市场规模有所下降,但总量依然可观,且有企稳回升 趋势。根据中国造纸协会统计,2012-2018 年,我国婴儿卫生用品消费量从 206.2 亿片增加至 378.7 亿片, 年复合增长率达 10.7%;市场规模从 223.0 亿元增加至 555.4 亿元,年复合增长率达 16.4%。2020 年,我国 婴儿卫生用品市场规模达到 485.6 亿元,由于国内新生儿人口数量下降,以及新冠疫情危机产生的不确定性 和接种疫苗导致部分适龄人群推迟生育计划,2020 年国内婴儿纸尿裤市场规模较 2019 年下降 2.6%,降幅 收窄 7.56 个百分点,排除疫情影响因素后,实际上相对 2019 年是有所回升的。

1.2 消费群体基数庞大,二胎及三孩家庭成为新增长点

近年来,为了应对持续下降的出生率和出生人口数量,我国逐步放宽计划生育政策,中央和各地出台 了一系列鼓励生育的措施,加快构建生育支持体系,为我国维持较大规模的新生儿数量提供了一定支撑。2018-2020 年,我国全年婴儿出生率分别为 10.94‰、10.48‰和 8.5‰,最近 3 年出生 率连续下降;2018~2020 年,我国全年出生人口数量分别同比减少 200 万、58 万、265 万,出生人数增长率 分别为-11.6%、-3.8%和-18.1%。从 2013 年的单独二孩、到 2016 年的全面二孩、再到 2021 年的三孩生育政 策及相关配套措施,为我国维持较大规模的新生儿数量提供了一定支撑。从政策效用上看,放开生育政策 对出生人数的增长作用在短期内是有效的,如 2016 年全面二孩政策放开后,当年出生人口数同比增长 7.9%。

二胎及三孩家庭有望成为推动母婴行业发展的重要动力之一。受到全面放开二胎政策影响,我国出生 人口中二孩占比明显上升,由 2013 年的 30%上升到 2018 年的 50%左右,2019 年二孩占比继续提升至 57%。从当前的经济环境和人口形势来看,二胎家庭成为推动母婴行业发展的重要动力之一,一般情况下,一对 夫妻生育二胎、三胎比一胎时收入提高,对于母婴用品的消费能力更强、使用经验更成熟,二孩及以上家 庭的父母们对纸尿裤接受程度和依赖程度相对更高。

虽然近几年新生儿数量持续下降,但我国婴幼儿基数依然庞大,婴儿卫生用品消费群体数量依旧可观。同时,除了人口红利外,也应把握消费品质升级、育儿观念和育儿行为的变革带给母婴行业的机会。一方 面,作为母婴领域刚需、高频的消费类目,纸尿裤需求量巨大,现阶段我国婴幼儿人口基数依然庞大,创 造了婴儿纸尿裤可观的市场规模。另一方面,受益于生活水平提高、消费品质升级、市场渗透率提升以及 鼓励生育政策的释放等因素,在产品细分和需求深挖之下,婴儿纸尿裤市场有望保持快速增长。

1.3 市场渗透率、人均消费量快速提升,下沉市场消费潜力大

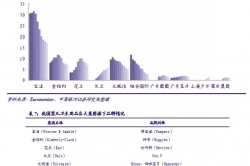

我国婴儿卫生用品渗透率处于快速提升通道,但与欧美、日本等发达国家相比仍有较大差距。受益于 人民生活水平和卫生护理意识的提升,城镇化建设的快速推进,我国家庭对婴儿纸尿裤的接受度不断提高、 使用习惯逐渐养成,对婴儿的护理从使用多次重复性的布尿片逐步转变为使用一次性纸尿裤进行护理,近 年来我国婴儿卫生用品市场渗透率迅速提高。根据生活用纸专业委员会的统计,2000 年,我国婴儿卫生用 品的市场渗透率仅为 2.1%,2020 年,我国婴儿纸尿裤/片市场渗透率达到 77.1%,相对 2019 年提高了 4.9 个百分点,相对 2015 年提高了 25.5 个百分点。但与欧美、日本等发达国家 90%以上的市场渗透率水平相比, 我国婴儿纸尿裤市场渗透率仍有较大提升空间。

随着育儿群体的年轻化及育儿观念的升级,我国婴儿卫生用品的使用频次、日均更换次数逐渐增加, 婴儿纸尿裤使用年龄延长,有望带动人均使用片数、人均消费量持续增加。目前我国仍有许多家庭将纸尿 裤与传统棉质尿布混用,或者仅在夜晚、外出时使用等,这直接导致我国婴儿纸尿裤的人均使用量较低, 大约只有 3.2 片/日,而日本平均使用量为 4.9 片/日,欧美发达国家平均使用量为 5.6 片/日。经济较发达地 区的婴儿纸尿裤使用频次相对较高。有些一、二线城市家庭的平均使用量也达到 6 片/日以上。

低线城市及村镇生育意愿、出生率高于一二线城市,且纸尿裤市场渗透率还相对较低,未来有望成为 婴儿纸尿裤消费的新增长点。由于低线城市的住房成本和养育成本低,年轻人工作和生活压力小、可供支 配的育儿时间更多,因此生育意愿和生育能力更强。我国低线城市小镇青年数量为 2.27 亿,是一二线城市的 3 倍以上,“下沉青年”、“小镇父母”已经成为母婴市场的高潜力消费人群。婴儿纸尿裤在一、二线城市和经济较发达的城镇地区的市场渗透率相对较高,在国内大中城市,80%以上的 0~3 岁婴幼儿使用婴儿纸尿裤,在中小城市和相对富裕的城镇,60%以上的 0~3 岁婴幼儿穿戴过纸尿裤,而 在相对落后的城镇和农村,婴儿纸尿裤的普及率还不及 10%。近年来,低线城市及村镇消费者的收入水平 和受教育水平不断提升,消费观念也在不断向高线城市看齐,母婴快消品销售增速显著高于一二线城市。

2.精细化育儿时代到来,消费升级驱动纸尿裤实力与颜值并进

2.1 90/95 后新生代父母成为主流,科学育儿、精细化育儿观念崛起

以 90 后、95 后为代表的新生代父母逐步成为我国育儿群体的主力军。按生育年龄来分,我国第一孩次 和第二孩次出生人口数量都主要集中在 25 至 29 岁生育年龄段,其次是 30 至 34 岁育龄阶段。晚婚晚育的 观念以及高龄产妇面临的风险,促使更多人偏好在 25 至 34 岁期间生育,90/95 后育龄妇女也因此成为妈妈 群体的最主要构成。

90/95 后新生代父母生活水平以及受教育程度较以往都有大幅提升,在育儿观念、育儿行为、消费观念 以及消费行为方面出现了新的特征。根据易观分析调研结果,90 后人群城镇化率明显高于 80 后和整体人群, 相比 2010 年,2018 年 90 后群体城镇化率提升了 12%,90 后父母的成长环境和生活水平有了大幅提高;其 次,90 后高知父母、高学历准爸准妈占比较高,在 90 后母婴用户中,本科及以上学历的用户占比达到整体 的 50%,大专及以上学历的用户占比达到整体的 85%。更高的城镇化率和受教育情况使得 90 后母婴用户有 更高的自主收入水平,在母婴产品消费方面的能力和决策力更强。

60/70 后处于物质较为匮乏的时代,家庭收入低,吃饱穿暖是育儿的主要目标,多以放养式育儿为主, 依赖传统经验,婴儿用品非常单一、粗糙;80 后属于接轨一代,崇尚科学养育,更信赖外资品牌,经济水 平的提升、中产阶级的崛起,推动母婴消费迎来高速增长期;90/95 后生于物质和精神世界富足的时代,更 加追求科学育儿、精细化育儿,并且注重个性化表达,在陪伴新生儿成长的同时,他们会不断学习从而获 得个人成长,而在隔辈养育产生观念分歧时,新生代父母通常会选择相信育儿书籍和专家的建议。

90 后父母更加遵循科学育儿、专业育儿,并且拥有更强的消费力和更高的消费意愿。2020 年中国妈妈育儿理念更加偏好科学育儿(占比 32.4%)和专业育儿(占比 20.1%),以听取长辈 意见为主的传统育儿、经验育儿理念逐步退出历史舞台,所占比重仅为 10.8%。新一代妈妈大部分都会关注母婴知识,自学成为“科研型妈妈”、“学习 型妈妈”,63%的妈妈在过去一年内购买过付费类母婴知识,大部分花费在 1000 元以内,还有 13%的投入 超过 5000 元。与此同时,80 后、85 后、90 后、95 后父母母婴产品月支出占家庭月收入比例分别为:25%、 26%、27%和 30%,母婴消费投入比重随代际更迭显著提升。随着收入水平的增长、育儿观念的提升,宝妈 奶爸对婴幼儿相关产品的支付能力和支付意愿不断增强,90 后、95 后宝妈奶爸对婴幼儿用品的价格敏感度 低,更加注重母婴消费品质。

2.2 消费升级下的纸尿裤新动能:高端化、细分化、创新化、时尚化

消费升级成为母婴市场增长的主要驱动力,婴儿纸尿裤市场的消费升级主要体现在品质品类高端化、 功能化场景细分化、材质技术创新化、时尚颜值个性化等。90/95 后新生代父母对产品的新趋势更加关注,喜欢“尝鲜”,对功效更“精细化” 的养娃产品需求较高,追求个性化的 90 后、95 后新生代父母容易被 IP、国潮吸引。婴儿纸尿裤品类逐渐走 向“深高端”,适用不同场景的细分产品受到欢迎,游泳、夜间、训练尿裤等产品销量不断攀升,新技术 新材料迅速迭代,透气孔、再生材质、快渗技术、弹性薄膜、有机棉等新概念层出不穷,多款婴儿纸尿裤 产品还因“颜值”而畅销。

2.2.1 高端产品销售占比持续提升,拉拉裤成为增长最快品类

婴儿纸尿裤按照产品结构和制作工艺不同,可以分为纸尿片、开放式(或粘贴式)纸尿裤和封闭式纸 尿裤(或拉拉裤)等。其中,纸尿片的使用方法与传统棉质尿布类似,其生产工艺较为简单,价格较低, 与普通纸尿裤结构相比,纸尿片没有左右两边的固定带,价格较便宜,但吸水性、舒适度和防渗漏能力低 于纸尿裤;粘贴式纸尿裤相比纸尿片增加了防侧漏功能,吸收能力更强,通过腰围魔术贴还可以自行调整 松紧,婴儿使用更加舒服,但价格普遍更高;拉拉裤的价格比前两者更高,其与普通纸尿裤(即粘贴式纸 尿裤)的区别在于前者的形状像小内裤一样,并且采用“360 度弹力腰围设计”,一方面更加方便穿脱,可 以实现“一拉就能穿上,两边一撕就脱下”,无论婴儿宝宝平躺还是站立都可以方便更换;另一方面也更 加贴身舒适,适合月龄较大、学习爬行、学步阶段的婴幼儿穿戴,是好动宝宝不间断玩耍和探索世界的好 帮手。

随着中高收入人群的增加以及新生代父母对婴儿的卫生、健康意识的提高,消费者对婴儿卫生护理用 品性能要求更高,产品的吸收性、贴身性和舒适性更受重视,具备瞬间吸收、超薄柔软、穿脱方便、立体 防漏、透气干爽等特点和功能的中高端产品不断涌现,高端产品和拉拉裤产品占比持续提升。根据中国造纸协会统计,在婴儿纸尿裤市场中,中高端内裤式产品占比份额逐年提高,2020 年达到整体市场的 35.6%。

近年来,婴儿拉拉裤结构性增长显著,一跃成为婴儿纸尿裤高端、细分领域里的趋势大单品,未来仍 具有较大增长空间。综合天猫、京东、淘宝为主的电商平台,2020 年 1~11 月,纸 尿裤成为尿裤细分类目中线上销售额最大的品类,但是从销售增速来看,拉拉裤成为增长大单品,线上增 长率超 300%。根据中国造纸协会统计,2017~2018 年,婴儿拉拉裤的销售量占比分别为 24.9%和 27.2%, 分别比上年增长 5.3 个百分点和 2.3 个百分点,且增长率远高于行业同期平均增长水平。根据母婴研究院数 据显示,2020 年中国裤型纸尿裤(拉拉裤或学步裤等)和纸尿裤的市场规模之比是 3:7,而美国是 7:3,相 比之下,我国拉拉裤的市场空间非常大。拉拉裤相对于普通纸尿裤来说更为轻薄、贴身舒适、方便穿脱, 能防止好动宝宝的尿液渗漏,有效节省父母日常看护的时间精力,因而成为具有增长潜力的细分品类。(报告来源:未来智库)

2.2.2 多元细分场景,专业细分功能

在精细化育儿理念的盛行之下,婴儿纸尿裤用户追求更加细分化、场景化、个性化的需求,婴儿纸尿 裤产品不断升级扩容,其中夏季、夜用、游泳、大童专用等更专业细分功能的纸尿裤,表现出较大的增长 潜力。90 后父母对待生活“精致”的态度,也直接反映在育儿行为上,倾向于结合穿着时间、适用场合与 成长阶段的特点给宝宝穿戴不同属性的纸尿裤产品。婴儿尿裤品牌根据使用场景、功能特性、男宝宝和女 宝宝的不同生长特点,以及爬行阶段、学步阶段、训练阶段的不同行动特点进行了更为细分的产品研发。按场景细分,主要包括日夜分护、游泳专用、夏季酷热专用等;按功能细分,主要包括敏感肌、预防红屁 屁、训练尿裤、学步裤、特护纸尿裤等;按人群细分,主要包括男宝/女宝专用、大童专用、早产儿专用等。

2.2.3 新材质、新技术层出不穷,“黑科技”纸尿裤备受青睐

纸尿裤新材质、新技术的研发迭代不断加快,带来产品功能、使用体验的不断升级,全方位满足新生 代父母对高品质婴儿卫生用品的追求。纸尿裤已从最初防漏、吸收尿液的单一功能,升级为既防漏透气又 吸尿抗菌,且增加了伸缩弹性腰围、立体防漏隔边等多种功能。近年来,透气孔、再生材质、快渗技术、 弹性薄膜、有机棉等更多新材料新技术被应用于尿裤产品,满足 90 后父母对舒适度、吸水性、透气性、柔 软性、亲肤性等因素的需求。根据易观分析,95 后消费者对纸尿裤护肌成分、有机自然棉、尿液快渗技术 的关注度达到 50%,除此之外,温和弱酸性表面、再生材质、高伸缩性腰围材料、蜂巢结构吸收芯体、透 气孔、生物芯片检测功能等也是消费者关注的热点。

在新材质、创新成分应用方面,典型产品如帮宝适黑金帮,作为首款含有天然桑蚕丝成分的高端纸尿 裤,丝般柔软的触感更加亲肤;Beaba 光年之外系列采用宇航级材料——细旦空调纤维,实现“智能”控温, 能够不间断吸收和释放能量,让小屁屁冬暖夏凉,得到消费者认可;Babycare 联合丁香医生共同成立红屁 屁研究所,并推出了首款护臀膏成分纸尿裤,以红没药醇+姜根提取物为主要护臀成分,该成分具有镇静舒 缓、抗炎抗红的效果,可在一定程度上帮宝宝强健臀部肌肤屏障,抵御外界刺激,远离红屁屁。

在新技术应用方面,典型产品如 Beaba×天猫“气功系列”超透气纸尿裤,最具亮点的是突破性 RAT 瞬吸技术和独创 OVS 通透技术,前者瞬吸锁水一气呵成,提升关键性吸收性能;后者以空气黑科技打造立 体环绕式透气,打通尿裤自主呼吸系统,营造通透氧气感,通过透气仪的密封测试验明,气功系列透气性 同比市场同类产品提升 10 倍以上,全面提升用户体验;大王光羽鎏金系列纸尿裤集黑科技和 8 项专利于一 身,其“蜂巢结构芯体”采用六边形蜂巢结构相互拼接而成,通过超声波技术来进行粘接,赋予吸收体超 高强度、高透气、高吸收的性能,超声波粘接技术还能有效减少热熔胶的使用,提升纸尿裤整体的柔软度, 降低红屁股发生的风险。

2.2.4 高颜值“小心机”一秒吸睛,IP 联名款深受喜爱

“众里寻他千百度”——普通纸尿裤千篇一律,好用又高颜值的它万里挑一。随着个性化、时尚化、 内容化消费趋势在婴儿纸尿裤市场的增强,颜值逐渐成为撬动 90 后母婴消费者产品选择的“小心机”,同 时激发宝妈的晒娃热情,在社交媒体上形成自来水式的传播。90 后年轻的宝爸宝妈在功能性及舒适性要求 之上,对尿裤的颜值也更加关注,国潮风、IP 联名、萌趣手绘、高级色都能戳中他们的兴趣点。

例如 Babycare于 2018 年 12 月发售艺术大师纸尿裤,并同步推出高颜值、高“内存”的星愿礼盒挚礼,无论是莫奈、德 加的经典名作邂逅博物馆神秘力量,或达芬奇周游列国寻找“治水神器”,还是四国大师卡集齐召唤神券, Babycare 将四国混血的纸尿裤硬核卖点,用有趣有梗有料的内容形式包装,打造深刻的用户记忆点,引发 年轻妈妈粉的积极讨论和热情互动,纷纷参与到微博、小红书、抖音的炫“裤”行动中,主动安利,带动 新一轮销售高峰,完成了一次漂亮的“纸尿裤出道记”。同时,Babycare 从几百个同类色中筛选出的“专 属色”受到宝爸宝妈追捧,助力品牌达成销售额 600%的年增长。

好奇纸尿裤与当红 IP 小猪佩奇进行跨界合作,将小猪佩奇印上“身”,小猪佩奇坐拥全球近亿粉丝, 风靡全球近 180 个国家,中国累计播放量超 140 亿。在 2018 年双 11 中,好奇×小猪佩奇联名款成长裤预 售期间售出 301 万片,销售额累计达到 2000 万元。2021 年 3 月在京东首发的 Babycare IP 定制款皇室木法 沙纸尿裤,上线当日销售额就高达 500 万;好奇 IP 定制款治愈之柔企鹅裤,首发预售即冲刺品牌 TOP 单品。Beaba 碧芭宝贝旗下既有专门针对中国宝宝的特点和中国父母的喜好而定制的“大鱼海棠”、“哪吒之魔童 降世”等国风款纸尿裤,也有和“Smiley 笑脸”、“疯狂动物迷”等联名款纸尿裤,为拼多多定制的"夏末 半海系列"纸尿裤,花样繁多的纸尿裤外观更加助长了辣妈们的晒娃热情。

优质的 IP 形象在获得更多流量倾向的同时,还可以有效传达纸尿裤品牌的内涵,提高消费者对于品牌 产品的忠诚度和好感度。恒安集团旗下的安儿乐纸尿裤将 IP 巨制电影《三生三世十里桃花》的相关形象印在产品包装上,赋予了品牌新的发展活力,让品牌向年轻化发展方向又迈向了一大步;爹地宝贝携手功夫 动漫公司合力打造了大型 3D 亲子类动画《爹地宝贝之神奇哈酷》,创造出纸尿裤精灵哈酷和考拉父子等卡 通形象,并将卡通形象融入产品的附加值中;贝因美新推出纸尿裤品类携手风靡 30 多年的世界级 IP—— HelloKitty,加入暖萌的卡通元素,成就自身转型升级。

2.3 精细化富养观念下,纸尿裤单价有望继续提升

随着新生代母婴用户消费观念升级,近年来母婴消费客单价提高,高端产品市场占有率持续增长。由 于 90/95 后父母育儿观念偏向于精细化富养,对于中等或者偏上的价钱的接受能力较强,更愿意为高品质、 高安全性和高附加值的母婴产品支付溢价,母婴产品的整体销售单价有较大提升空间。

近年来,婴儿纸尿裤平均销售单价持续上涨。据中国造纸协会统计,2013~2018 年,纸尿裤的单价呈 稳定上涨趋势,从 2013 年的 1.05 元/片,上升到 2018 年的 1.47 元/片。这一方面源于国际木浆和石油价格 上涨,另一方面源于国内婴儿纸尿裤消费升级,中高端纸尿裤的市场份额逐步提高。

婴儿纸尿裤中端和高端价格带产品购买意向增强。婴儿纸尿裤产品直接接触宝宝肌肤,Z 世代孕妈对 价格敏感度相对较低,选购婴儿纸尿裤产品时更关注产品的安全与品质。尤其在一二线城市,消费者对于 纸尿裤的品质要求更高,中高端纸尿裤的市场需求较大。

3.婴儿纸尿裤市场规模拆分与测算

我们将婴儿纸尿裤市场规模拆分为目标用户数量、消费频次、销售单价三个因素的乘积,其中,目标 用户数量(0~3 岁婴童数量)主要受到出生率、生育政策以及人口结构的影响,而消费频次(渗透率、人均 消费量)、销售单价主要受居民平均收入水平、消费升级和育儿观念的影响。随着新一代年轻父母育儿观 念的转变以及收入水平的提升,消费者对婴儿纸尿裤产品的消费意愿以及消费能力都将大幅提升,婴儿纸 尿裤市场增长的驱动力由人口红利向消费升级转变。

根据国家统计局数据,2019~2020 年我国新生儿人口数量分别为 1465、1200 万人,综合考虑当前鼓励 生育措施的施行,我们假设 2021~2023 年新生儿人口数量同比分别下滑 12%、8%、2%,得到 2021~2023 年新生儿人口数量分别为 1056、971.5、952.1 万人,婴儿纸尿裤一般从 0 岁穿到 3 岁,进行累加得到对应 年份 0~3 岁婴童数量的近似值。考虑到我国人均可支配收入的增加和消费、育儿观念的转变,我们在中国造纸协会已公布数据的基础上假设纸尿裤渗透率、日均使用量、平均单片价格在今后 3 年持续增长。根据 模型测算结果,我们预计 2021~2023 年我国婴儿纸尿裤市场规模分别为 529.6、555.4 和 628.2 亿元,同比分 别增长 9.05%、4.88%和 13.10%。

4.外资品牌市占率下降,三维聚力下国产品牌强势崛起

4.1 行业集中度有所下降,外资品牌寡头地位被撼动

外资厂商凭借先发优势、品牌口碑和用户积累等,至今占据我国婴儿纸尿裤市场重要份额。早在我国 婴儿纸尿裤行业发展初期,外资厂商就已纷纷进入国内市场。外资厂商凭借其先进的生产设备及技术、良 好的产品体验、较高的品牌知名度、成熟的渠道布局等优势,迅速占据我国婴儿纸尿裤市场的主导地位。

由于消费者趋于理性、品牌竞争加剧,婴儿纸尿裤品牌“忠诚度”不高、用户粘性不足,近年来行业 集中度下降,头部外资品牌寡头地位有所撼动。新生代父母在品牌选择方面更加理性,不迷信最大牌的,只挑最适合自家宝宝的,近 80%的母婴消费者在使用纸尿裤过程中有更换品牌的行为。目前很多商家推出 小包装纸尿裤或者免费试用装,降低了体验和更换品牌的成本,丰富了纸尿裤的选择,同时也加快了纸尿 裤品牌更换的周期。

4.2 国产品牌强势突围,新锐势力迅速崛起

近年来,受益于“中国质造”、“新零售业态”和“国潮风起”三维聚力,国产纸尿裤品牌强势突围, 销售额和市场占有率快速提升。随着居民消费水平和健康生活理念的提升、国内企业生产制造能力的进一 步提升、民族品牌的崛起以及新零售业态的发展,国内制造商凭借着贴近消费者群体,洞悉消费者需求, 快速迭代的产品开发能力以及不断提升的产品质量而异军突起,国产品牌市场占有率逐渐提升。

4.2.1 国货技术、工艺和品质实现赶超

经过多年的发展和赶超,国内婴儿纸尿裤制造企业的自主研发和创新能力已得到明显提升,部分制造 商的自主设计研发能力、生产技术和质量控制水平基本达到甚至超越国外同类产品,整个行业已基本实现 从“中国制造”到“中国质造”的高端化升级。

国产厂商无木浆复合芯体的研发成功,使得国产品牌可以在产品质量上完胜外资采用木浆芯体的主流 产品。纸尿裤的核心部分是吸收芯体,国内品牌优先发明了更为先进的第三、四代芯体,在轻薄性、透气 性、平整性等方面都更优于国外的第一、二代芯体。国产复合芯体的发明和应用极大地提升了纸尿裤产品 在吸收、反渗、舒适度等方面的性能,引发了国产纸尿裤制造商的技术变革。豪悦护理等国产供应商的品 质工艺崛起,为国产品牌的发展奠定坚实基础。目前,豪悦护理的无木浆多维复合芯体主要用于凯儿得乐、 蜜芽、BEABA、BabyCare 等国产高端品牌和自营品牌的纸尿裤产品中,获得了大量消费者的认可和青睐。

木浆芯体起源于西方,多年的发展和应用,技术成熟,规模庞大,投入成本高,有完整的产业链,在 国外纸尿裤转型较难。传统木浆芯体虽然吸水量大,但是锁水性能差,容易反渗,反渗的尿液会刺激宝宝 肌肤引起红疹,又因为传统木浆芯体比较厚,透气性比较差,也容易闷出红疹,再加上这种纸尿裤吸水膨 胀后起坨又断层,所以传统木浆芯体的纸尿裤无法满足国内的需求。

4.2.2 积极拥抱新零售渠道,创新本土化营销策略

伴随着国内互联网的发展及网购的流行,母婴垂直电商、母婴专营连锁、O2O、电商平台等多元化的 新零售业态正在深刻地改变纸尿裤的传统销售渠道与市场格局。在此背景下,新兴的国内母婴品牌商以国 货精品切入市场,打造产品体验新生态,并迅速聚集了一大批粉丝流量,借助新零售渠道迅速打通线下市 场,让国产品牌深入人心,凯儿得乐、BEABA、Babycare、Eleser、蜜芽等新零售国产母婴品牌迅速崛起。

以凯儿得乐为例,该品牌颠覆了传统母婴行业营销模式,创造了微商、线下、电商三位一体的体验式 营销模式。自 2016 年起,凯儿得乐陆续入驻各大主流电商平台,如淘宝、天猫、京东、唯品会、拼多多、 苏宁易购、小红书等,短短几年时间,已经在各主流平台形成完善的品牌店铺矩阵,拓宽了产品销售渠道。与此同时,凯儿得乐也在以微信为代表的各个社会化媒体平台上积极搭建属于自己的私域流量池,相比起 日益昂贵且互联网红利已过的公域流量池,私域流量池具有低成本、高黏性、自由触达等优势特点,除了 可以实现营销过程的直接触达,还可以加强与消费者的互动和沟通,达到低成本即可迭代产品的效果。在 新冠肺炎疫情期间,凯儿得乐依托社交电商,通过线上与更多家庭在线互动和交流,实现非接触成交,成 功将疫情负面影响降低。(报告来源:未来智库)

2021 年双十一,国产纸尿裤品牌在各大榜单中占据半壁江山。其中,Babycare 作为近两年快速崛起的 黑马,线上销售增长速度亮眼,2021 天猫双十一销售额跻身第 3 名,BEABA、巴布豆、安儿乐、宜婴等国 产品牌位列前 10。10 月 20 日晚 8 点,天猫双十一预售正式开启,在预售交易排行前十的品牌中有一半是 国产品牌,而 babycare 国产品牌更是占据第一。在京东 10 月 20 日预售开启 10 分钟内,国潮尿裤成交额同 比增长 6 倍。

从母婴行业观察整理的天猫婴童尿裤品牌 TOP20 榜单来看,截至 2021 年 11 月 11 日 24 点, 销售额前三名分别为好奇、帮宝适、Babycare,TOP10 品牌在活动期间名次均未发生大幅度变化,碧芭宝贝、 宜婴、巴布豆、安儿乐等国产品牌纷纷在列,稳占中腰部份额。根据博卫资讯整理的 2021 天猫双十一纸尿 裤和拉拉裤 TOP50 榜单,拉拉裤交易金额前三名是帮宝适、好奇、Babycare,碧芭宝贝、宜婴、巴布豆、 安儿乐分别排在第 5、6、7、10 名,前十名国产品牌占据半壁江山。纸尿裤交易金额前三名是好奇、帮宝 适、Babycare,碧芭宝贝、巴布豆、安儿乐分别排在第 7、9、10 名,前十名国产品牌占据 4 席。截止 11 月 11 日 23:59:59,Babycare 全渠道销售额破 11 亿。

4.2.3 国潮正当时,Z 世代对国货认同感与好感度提升

国货成功“破圈”并掀起“国潮”风,Z 世代对国货的认同感、自信心和好感度大幅提升。Z 世代的 成长伴随着中国国力的增强,民族自豪感和文化认同感与日俱增,从盲目追随国外品牌到选择潮流时尚与 品质、性能、价值并重的中国品牌,消费认知和理念都发生着深刻变化。如今我国本土品牌的标签从之前 的“代工、促销、内销、耐穿耐用”,转向了“国潮、原创设计、品牌”,各类国货品牌通过大量的原创 设计和自主创新,全面渗透到消费领域的全场景,引领着当下的时尚潮流。无论是复古革新的老字号,还 是创新突变的“新国货”都紧跟潮流趋势,推陈出新,让“国货”呈现时尚面孔,吸引和培育着年轻一代 消费人群。

国潮魅力势不可挡,越来越多的宝妈宝爸愿意购买国产纸尿裤。碧芭宝贝“大鱼海棠”、“哪吒之魔 童降世”,安儿乐“鲤跃龙门”小轻芯纸尿裤,凯儿得乐超级飞侠等国潮纸尿裤,将传统文化与现代审美 完美融合,使纸尿裤产品既蕴含着“有趣的灵魂”,又具备了“好看的皮囊”。有态度又实用、有情怀又 个性、有质感又新潮,附着在潮流中的情感诉求、价值归属和社群认同,让越来越多的年轻人愿意拥抱国 产纸尿裤品牌。

5. 线上线下渠道加速融合,社交电商模式悄然兴起

在互联网普及上升、网络零售发展驱动下,母婴电商行业发展迅猛,用户规模持续增长。艾媒咨询数 据显示,2020 年中国母婴电商用户规模为 2.16 亿人,预计 2021 年将达 2.43 亿人。网络购物具有商品种类 繁多、节省购物成本、节省购物时间、可参考买家评价、可送货上门等诸多优势。2020 年新冠肺炎疫情的 爆发减少了宝妈们的出行次数,却深度培养了母婴用户的线上消费习惯,宝妈们线上购物习惯得到加强, 也更加依赖线上渠道购买婴儿产品。

综合类电商平台已经成为消费者最主要的购物渠道,线下母婴渠道仍具有较强的生命力。根据艾瑞咨 询 2021 年 3 月通过线上网络的调研结果,消费者购买母婴产品最常用的四大线上渠道分别为综合电商平台 (72%)、母婴 APP 自带商城(38%)、母婴垂直电商平台(35%)、品牌官网(32%);线下渠道仍占据 举足轻重的分量,母婴专卖店(65%)、大型超市(45%)、商场/购物中心(42%)等实体门店也是母婴消 费者购物的主要渠道选择。

与此同时,母婴店咨询仍是下沉市场宝妈获取纸尿裤信息的重要渠道。根据艾瑞咨询调研结果,母婴 店咨询仍是小镇宝妈获取纸尿裤信息的重要渠道,宝宝年龄越大的宝妈对母婴门店的依赖性越强。消费者 因母婴人群的特殊性而对相关用品的质量与安全十分看重。因此,不管是在什么地域,消费者最主要的信 息渠道之一还是母婴店,在发生购物行为之前,消费者会先在母婴门店进行购物体验,以建立最初的信任。

90 后母婴消费核心人群注重人性化的互动体验和服务,婴儿纸尿裤消费趋向品质化、服务化、场景化、 便利化,线上线下渠道优势互补,相互赋能,加速融合发展。如今学习型妈妈当道,她们有着强烈的学习、 交流、分享意愿,在此背景下社交电商应运而生。特别是以微信为代表的线上平台,以及抖音、快手等以 短视频+直播为特色的新兴平台,早已全方位渗透进资讯获取、日常休闲、社交分享和购买母婴产品的各个 场景之中,电商平台精准的内容投放极大提高了纸尿裤的线上购买率。

而线下实体店更注重打造关于“场”的体验感,为宝妈社交、分享育儿知识提供场所。纸尿裤尽管是 标品,但同样品牌的一款纸尿裤,每个宝宝的穿着感受都不一样,宝妈们在了解纸尿裤品牌后,其实更希 望能够通过线下实体店进行更直接的观察和测试。因此,线下获取服务和沉浸式购物体验,线上完成内容 营销、一键下单囤货,双向融合成为纸尿裤销售渠道的发展趋势。

以社交电商起步的凯儿得乐为例,该品牌以微商渠道为切入点,在消费者越来越注重场景互动的大环 境下,2016 年开始开拓线下市场,2018 年线下实体店超过 10000 家,同时开设品牌专营店,进驻医护渠道, 入驻母婴店和商超等。